令和7年分年末調整の注意点

今年も年末調整の時期が近づいてきました。年末調整に関わる税制改正項目については既報(令和7年度税制改正大綱における「103万円の壁」引き上げについて)のとおりですが、年末調整実務の注意点とともに改めて確認してみましょう。

改正項目

(1)基礎控除の見直し

合計所得金額に応じて、基礎控除額が48万円から最大95万円まで段階的に引き上げられました。

(2)給与所得控除の見直し

給与所得控除について、最低保障額が55万円から65万円に引き上げられました。

(3)特定親族特別控除の創設

所得者が特定親族(所得者と生計を一にする19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下である等、一定の要件に該当する人)を有する場合には、その所得者の総所得金額等から、特定親族1人につきその特定親族の合計所得金額に応じて最大63万円を控除する特定親族特別控除が創設されました。

(4)扶養親族等の所得要件の改正

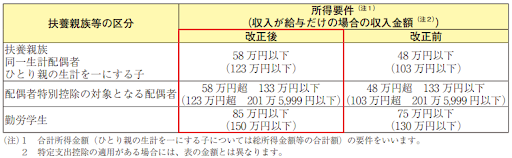

上記(1)の基礎控除の改正に伴い、次の表のとおり、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

(出典)国税庁「令和7年分 年末調整のしかた」

年末調整の注意点

上記1の改正は、原則として、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。よって、令和7年11月までの源泉徴収事務は従来どおり行い、12月以後は、改正後の規定が適用されるというイレギュラーな対応が必要となりますので、以下の点に気を付けましょう。

(1)扶養控除等(異動)申告書の受理と内容の確認

給与所得者に、改正により新たに扶養控除等の対象となった親族等がいないか確認し、該当する親族等がいる場合には、「給与所得者の扶養控除等(異動)申告書」の提出を受けてください。

(2)特定親族特別控除申告書の受理と内容の確認

年末調整においてこの控除の適用を受けようとする給与所得者から、「給与所得者の特定親族特別控除申告書」の提出を受けてください。

なお、この申告書は、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」という新様式に組み込まれています。

(3)その他

「給与所得者の基礎控除申告書」に、その合計所得金額に応じた基礎控除額が正しく記載されているか、配偶者に給与所得がある場合には、改正後の給与所得控除額を適用して算出された合計所得金額に応じて、配偶者(特別)控除額が正しく記載されているか等を確認のうえ、改正後の基礎控除額や給与所得控除額等に基づいて、年末調整の計算をしてください。

お問い合わせは当法人ホームページの無料相談コーナーからどうぞ。

メルマガ登録はコチラ

当グループでは、メールマガジン「横須賀G通信」を毎月3回発行しています!

会計・税務・不動産に関する最新情報や知らないと損をする情報などをお届けしています!

お申し込みはこちらからお気軽にどうぞ。