フリーレント借主の法人税上の処理

オフィスや店舗の設置にあたり、初期費用の節約ができるフリーレント物件を賃借する企業は多いかと思います。その際のフリーレント期間を含めた賃貸借契約期間での損金計上時期については法人税法上、取扱いに関する法や通達がありませんでした。

令和7年改正で法人税基本通達12の5-3-2が新設されたことで、損金算入時期が明確になったため、今回はフリーレント物件に係る損金計上時期についてお伝えいたします。

損金計上時期

会計上、当該支払の費用計上の方法によって下記の2つのいずれかの方法を選択することができます。

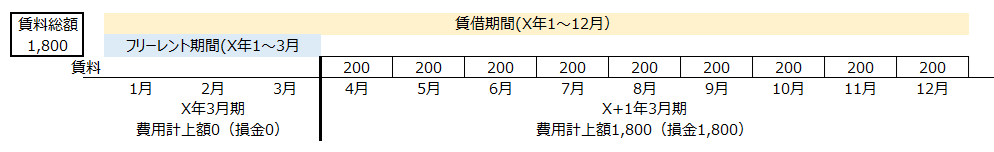

(1)フリーレント期間に費用計上しない場合(支払時に費用処理する場合)

法人税法上は賃料の支払日の属する各事業年度の損金となります。

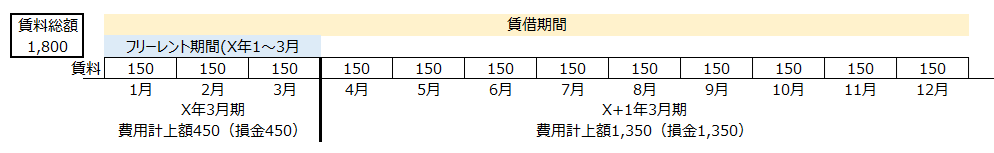

(2)フリーレント期間に賃料総額を賃借期間で按分した金額を費用計上した場合

法人税法上は賃料総額を賃借期間で按分した金額が賃借期間中の各事業年度の損金となります。

ただし、下(a)または(b)に該当する場合は(1)が損金計上時期となります。

(a)フリーレントがないとした場合と比較して、賃料総額が20%を超えて減額されている場合

(例:通常総額2,000,000円 フリーレント付与後総額1,500,000円)

(b)フリーレント期間が4月を超える契約で、フリーレント期間のかかる各事業年度のうちいずれかの事業年度においてその年度における賃借期間の50%を超える期間がフリーレント期間となる場合

適用時期

令和7年4月1日以後開始事業年度から適用されます。

所得税・消費税の取扱い

(1)所得税

上記取扱いは、法人税のみですので所得税(個人)には適用されません。

個人の場合、確定した債務のみ経費となる(所得税法第37条1項)ので一般論としては上記1.(1)と同様になると思われますが、実際には事案ごとの個別判断となりますので該当される方は当法人へお問い合わせください。

(2)消費税

上記1.のいずれの方法を選択しても消費税の仕入れ税額控除の認識時期は支払時期(上記1.(1)と同時期)となります。したがって、上記1.において(2)を選択する場合は法人税と消費税の認識時期に不一致が生じますので注意が必要となります。

お問い合わせは当法人ホームページの無料相談コーナーからどうぞ。

メルマガ登録はコチラ

当グループでは、メールマガジン「横須賀G通信」を毎月3回発行しています!

会計・税務・不動産に関する最新情報や知らないと損をする情報などをお届けしています!

お申し込みはこちらからお気軽にどうぞ。