インボイス制度の最終確認

令和5年10月よりいよいよインボイス制度が始まります。平成28年度税制改正で決定されてから開始に至るまでに、導入時期の延期や緩和措置等の制度の見直しがありました。

事業者の方は導入までに、適格請求書発行事業者登録の検討やインボイス要件を満たした請求書の作成等で時間を費やしたと思います。制度開始前の最終確認として、改めて留意すべきポイントについてお伝えいたします。

インボイス発行側の留意点

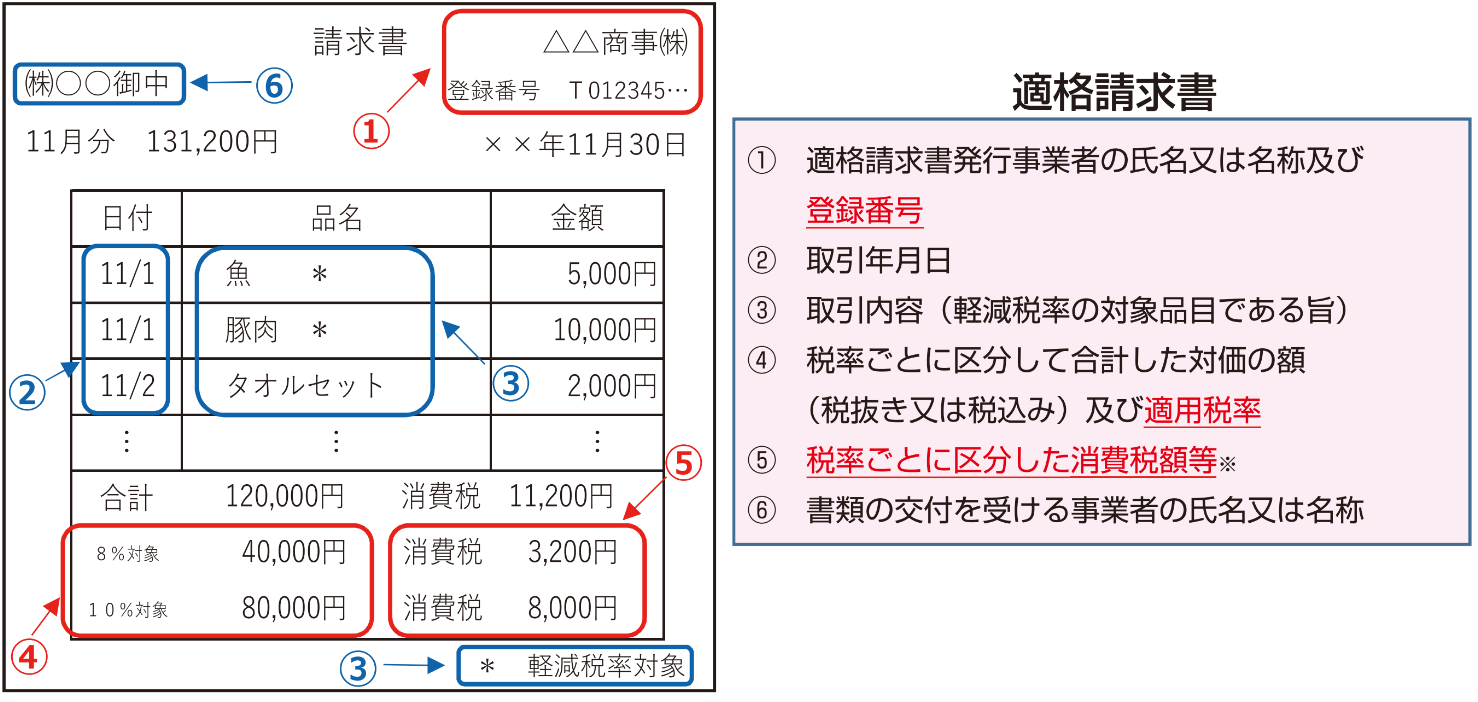

・記載事項

※赤枠部分が新たに追加された記載事項になります。

(出典:国税庁「 適格請求書等保存方式の概要」)

・登録申請が期限直前になってしまった場合

登録申請期限が導入前日である令和5年9月30日まで延長されたことにより、期限直前まで検討した末に申請をする事業者の方は多かれ少なかれいると思われます。

その場合、申請をしてから登録番号の確認通知が届くまで約1ヶ月半の期間を要するとされているため、令和5年10月1日から適格請求書発行事業者としての効力は生じるとしても、通知があるまではインボイスを発行することが認められておりません。

また、法人の登録番号は「T+法人番号」で、通知が届く前に登録番号を知っている状態になりますが、通知が届く前に登録番号を付した請求書等を発行してはなりません。

このような場合の対処については、下記の方法が挙げられます。

①事前にインボイス交付が遅れる旨を取引先に伝え、通知後にインボイスを交付する。

②取引先に対して通知を受けるまでは暫定的な請求書を交付し、通知後に改めてインボイスを交付し直す又はインボイスに不足する記載事項(登録番号等)を通知する。

インボイス受入側の留意点

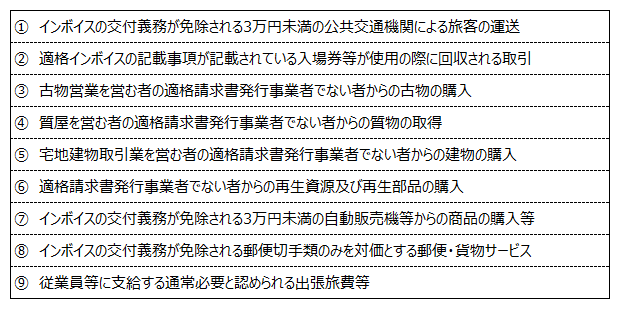

・インボイスの保存を要しない取引

本制度において仕入税額控除を行うためには、原則として帳簿及び請求書等の保存をしなければなりません。ただし、請求書等の交付を受けることが困難な下記の取引に関しては、帳簿のみの保存で仕入税額控除を行うことが認められています。

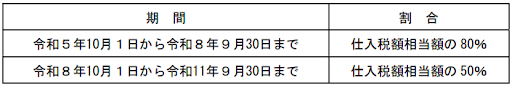

・免税事業者からの仕入れに係る経過措置

制度導入後も免税事業者との取引を続ける場合、下記の期間は仕入税額の一定割合を控除できる経過措置があります。

会計入力時に適格請求書発行事業者との取引と同様の処理にしてしまわないように注意しなければなりません。また、上記経過措置の適用を受けるためにはインボイス同様、免税事業者からの請求書の保存が必要になります。

おわりに

不安を抱えたまま制度導入を迎える事業者の方も多いと思います。導入後も様々な問題が発生し、その都度対応していかなければならない可能性があります。

その際は下記のホームページの無料相談よりお問い合わせください。

お問い合わせは当法人ホームページの無料相談コーナーからどうぞ。

メルマガ登録はコチラ

当グループでは、メールマガジン「横須賀G通信」を毎月3回発行しています!

会計・税務・不動産に関する最新情報や知らないと損をする情報などをお届けしています!

お申し込みはこちらからお気軽にどうぞ。