「賃上げ促進税制」の強化について

令和6年税制改正では、賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を上回る持続的な賃上げが行われる経済の実現を目指す観点に重点が置かれました。

具体的には所得税・個人住民税の定額減税の実施(既報「定額減税の実務における注意点について」参照)や、賃上げ促進税制の強化等が盛り込まれました。

今回は賃上げ促進税制の強化についてお伝えします。

制度概要

(1)対象者

青色申告書を提出する企業又は個人事業主

(2)適用時期

法人:令和6年4月1日から令和9年3月31日までに開始する各事業年度

個人:令和7年~9年

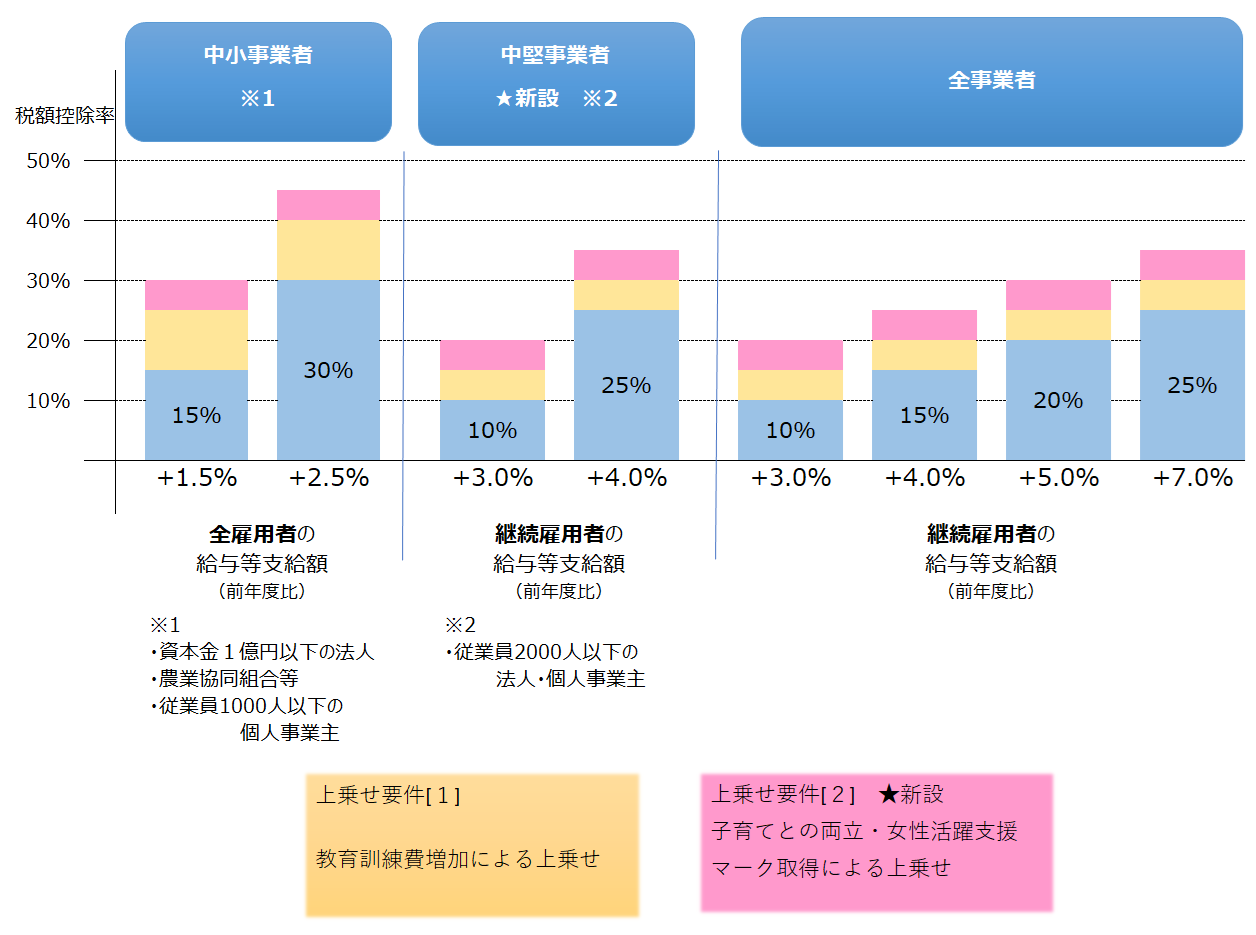

(3)適用要件、税額控除率

全雇用者や継続雇用者の給与等支給額の増加に応じて税額控除率を乗じて計算。ただし、控除上限額は法人税額等の20%です。

(4)上乗せ要件

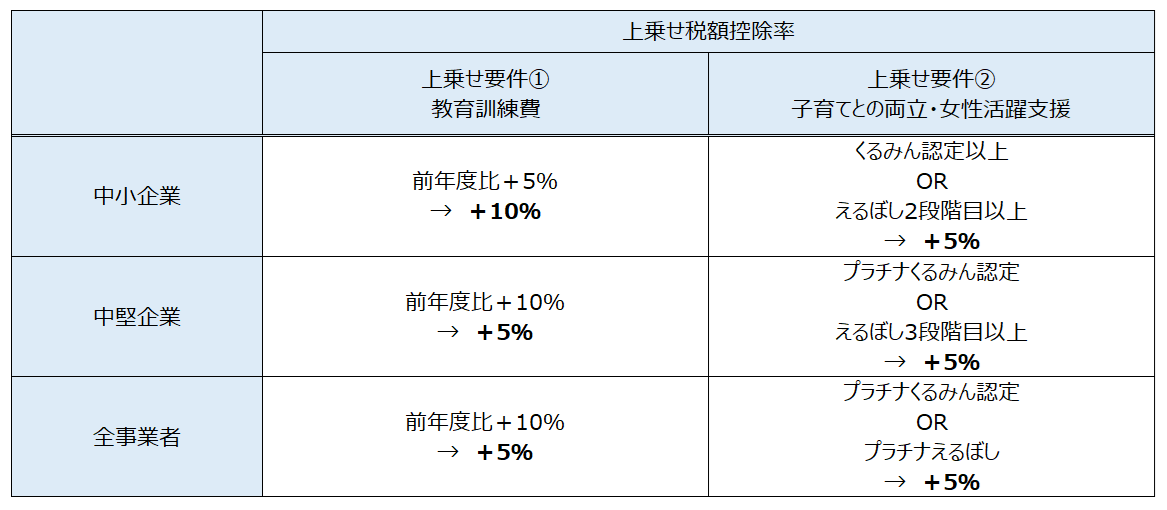

これまでどおり、教育訓練費増加による税額控除率の上乗せ要件(上図上乗せ要件[1])に加え、えるぼし認定・プラチナえるぼし認定、トライくるみん認定・くるみん認定・プラチナくるみん認定の取得をした場合にも上乗せ要件(上図上乗せ要件[2])が追加されました。

<えるぼし認定・プラチナえるぼし認定とは>

職業生活において、女性の個性と能力が十分に発揮できる社会を実現するため事業主に求められている取組み認定で、男女の賃金差異や平均勤続年数差異の是正に取組む行動計画策定・取組の実施事業者に付与されるものです。

<トライくるみん認定・くるみん認定・プラチナくるみん認定とは>

次代の社会を担う子どもが健やかに生まれ、育成される環境を整備するために事業主に求められている取組み認定で、男性の育児休業取得や女性の継続就業、不妊治療としごとの両立等を推進する事業者に付与されるものです。

具体的な上乗せ税額控除率は以下のとおりです。

繰越控除措置の創設

これまでの賃上げ促進税制は黒字の場合にのみ適用が可能でしたが、新たに要件を満たす賃上げを実施した年度に控除しきれなかった金額の5年間繰越しが可能となりました(中小企業に限ります)。

なお、適用するには未控除額が発生した年度の申告において、「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」の提出が必要となります。

おわりに

原価や労務費が上がり、顧問先の事業者からも事業運営が厳しいと悲痛な声が聞かれます。税制適用を見据えてうまく人材を活用し、持続的事業運営を目指していきましょう。お気軽にご相談ください。

お問い合わせは当法人ホームページの無料相談コーナーからどうぞ。

メルマガ登録はコチラ

当グループでは、メールマガジン「横須賀G通信」を毎月3回発行しています!

会計・税務・不動産に関する最新情報や知らないと損をする情報などをお届けしています!

お申し込みはこちらからお気軽にどうぞ。